SSBJ基準が確定 -完全版!サステナ開示義務の詳細と対応ポイントを徹底解説

サステナビリティ基準委員会(SSBJ)が2025年3月5日、国内の法定開示内容を定めるサステナビリティ開示基準(以下、SSBJ基準)を公表した。これは、2023年6月に国際サステナビリティ基準審議会(ISSB)が定めた国際財務報告基準(IFRS®)S1号「サステナビリティ関連財務情報の開示に関する全般的要求事項」とIFRS S2号「気候関連開示」(以下、これらを合わせてIFRS-S基準)の日本版にあたる。ここでは、SSBJ基準の要点ならびに今後企業に求められる対応について解説する。

基準開発の背景

国内では2021年6月、コーポレートガバナンスコードが改訂され、サステナビリティを巡る課題への取り組みに初めて言及。2023年1月には、有価証券報告書(有報)等において、「サステナビリティに関する考え方及び取組」の記載欄が新設された。今回のSSBJ基準は有報への比較可能な開示内容を確保する役割を果たす。同基準の適用開始時期や適用対象、開示情報の確かさを担保する保証のあり方などは、金融庁の金融審議会 「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」とその下にある「サステナビリティ情報の保証に関する専門グループ」が議論を続けている。

SSBJはISSBのミラー機関として、2022年7月に財務会計基準機構(FASF)の下に設置され、日本版基準作成を進めてきた。原則IFRS-S基準を取り入れるものの、日本企業の実情に配慮した独自色をどれほど出すか、会計士、企業・金融機関担当者、大学教授らで構成される委員らが議論を重ねてきた。2024年3月に出された公開草案と比べると、確定基準はIFRS-S基準との整合性の確保が優先される形となっている。

SSBJ基準の概要

SSBJ基準の構成

IFRS-S基準は今のところ、S1号、S2号の2つで構成されているのに対し、SSBJ基準はユニバーサル基準と2つのテーマ別基準(一般開示基準、気候関連開示基準)の3部構成になっている。IFRS S1号が、開示作成の基本的な事項を定めた部分と、サステナビリティ課題全般のリスク・機会に関して開示すべき事項(SSBJではこれを「コア・コンテンツ」と呼ぶ)を定めた構成であるところ、SSBJ基準は分かりやすさを鑑み、前半(SSBJは「ユニバーサル基準」と呼ぶ)と後半のコア・コンテンツに分離させた(図1)。

図1:IFRS-S基準とSSBJ基準の構成

図1:IFRS-S基準とSSBJ基準の構成

SSBJ『公表にあたって』(2025年3月5日)を基にゼロボード作成

ユニバーサル基準

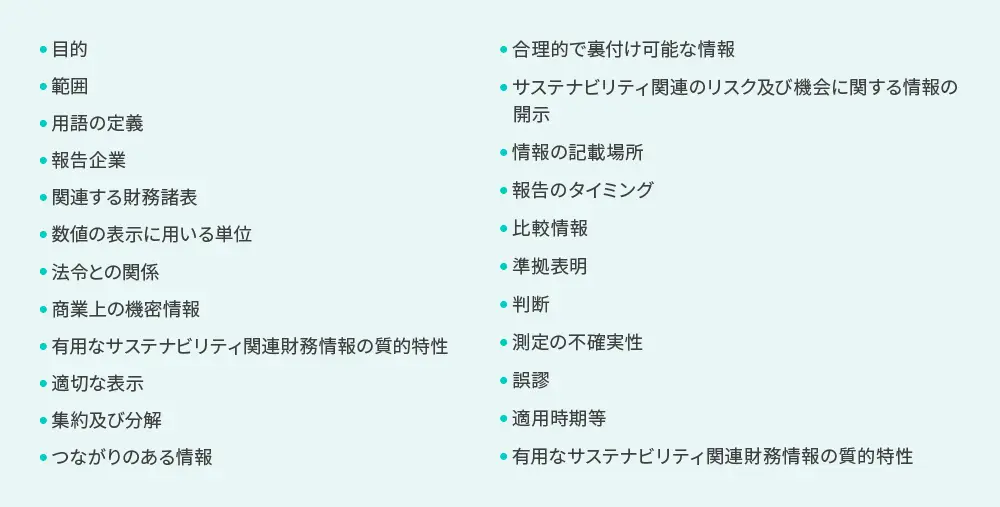

ユニバーサル基準 ユニバーサル基準の項目(表1)のうち特に注意を払うべきなのが、原則として財務諸表と同じ報告期間を対象とし、財務諸表と同時に報告する必要があるという点だ(経過措置については後述)。報告期間から公表承認日までに、新たに入手した報告期間の情報や承認日までに発生した取引その他の事象が主要な利用者の意思決定に影響を与え得る場合は、開示の更新が求められる。

表1: SSBJユニバーサル基準の項目

表1: SSBJユニバーサル基準の項目

SSBJ『サステナビリティ開示ユニバーサル基準』を基にゼロボード作成

一般開示基準

SSBJの2つのテーマ別基準はともに、気候関連財務情報開示タスクフォース(TCFD)提言から引き継いで、サステナビリティ関連の財務的リスク・機会に関する「ガバナンス」、「戦略」、「リスク管理」、「指標および目標」の4項目を開示する枠組みとなっている。一般開示基準は、テーマ別基準が存在しないサステナビリティ課題に適用するもので、現状は気候変動以外の様々な環境側面や労働、人権などの開示にはこの基準を適用することになる。

ガバナンスに関しては、リスク・機会に対応する戦略の監督に責任を負う機関や個人の役職名と役割に加え、監督するための適切な能力を有するかについての判断を求めている。さらに、リスク・機会を判断する情報をどう入手し、トレードオフを含めて企業戦略にどう考慮し、関連する目標設定・進捗をどう監督し、報酬方針にどう含めているか、というプロセスの詳細を開示しなければならない。

戦略については、企業の短・中・長期の見通しに影響を与えると合理的に見込み得るリスク・機会を特定し、それが現在および将来のビジネスモデル・バリューチェーンに与える影響、企業の財政状態、財務業績、キャッシュフローに与える定量的もしくは定性的影響を開示するよう求める。戦略・ビジネスモデルのリスクから生じる不確実性に対応する能力(レジリエンス) に関する評価も必要とされる

また、リスクを識別するためのシナリオ分析の利用方法やリスクの発生可能性・規模の評価方法、そして全体的なリスク管理プロセスへの統合度合いなどの開示を求める。指標・目標に関して、参照した情報源やマイルストーン、パフォーマンスの時系列分析などが必要とされる(表2)。

| ガバナンス |

|

| 戦略 |

|

| リスク管理 |

|

| 指標と目標 |

|

表2:SBJ一般開示基準の主な項目

SSBJ『サステナビリティ開示テーマ別基準第1号』を基にゼロボード作成

気候関連開示基準

一般開示基準に加え、気候変動関連リスク・機会に対応する戦略にあたっては、気候変動の緩和および適応の取り組み、気候関連目標を達成するための移行計画、シナリオ分析により特定された影響と対応する必要性、現在もしくは将来のビジネスモデルの変更と不確実性に対応する能力についての開示が求められる。

指標・目標については、温室効果ガス(GHG)排出量を基本GHGプロトコルに基づいてスコープ1,2,3に区分、スコープ3は15のカテゴリー別に分解し、金融機関にはファイナンスド・エミッション(投融資先の排出量)の開示を求める。また、リスク・機会に係る資産・事業活動の金額と割合もしくは規模、内部炭素価格、役員報酬への反映、GHG排出削減目標がネットの場合は利用計画があるカーボンクレジットなどの説明が必要となる(表3)。

| ガバナンス |

|

| 戦略 |

|

| リスク管理 |

|

| 指標と目標 |

|

表3:SSBJ気候関連開示基準の主な項目

SSBJ『サステナビリティ開示テーマ別基準第2号』を基にゼロボード作成

IFRS-S基準との差異と整合性

SSBJ基準はほぼIFRS-S基準の内容を踏襲しているが、日本企業や情報利用者の事情に合わせて付加した規定をいくつか設けている。例えば、気候関連開示基準のGHGスコープ2排出量に関して、GHGプロトコルにおけるマーケット基準(契約した電力メニューの排出原単位に基づく)による算定を認め、スコープ3は先に述べたように15カテゴリー別の内訳の開示を求める。

気候関連の物理的リスク・機会や移行リスクに関連して、IFRS-S基準では資産または事業活動の数値・パーセンテージの開示を求めるが、SSBJ基準では定量的データに代えて「規模に関する情報」の開示も認めている。また、報酬関連の評価項目が役員報酬に組み込まれているものの、気候関連とその他の評価項目を区分して識別できない場合は、評価項目全体について開示することができるとしている。

SSBJ基準の公開草案ではIFRS-S基準との差異が際立っていたが、確定基準では整合性を優先させた点がいくつか見られる。GHGプロトコルとは異なり地球温暖化対策の推進に関する法律(温対法)で国への報告が求められる算定方法などを用いる場合、算定期間がSSBJ基準に基づくサステナビリティ関連財務開示(および関連する財務諸表)の報告期間と一致しない場合でも、SSBJ開示の報告期間にあわせることを要求する(見積もりでの算出は許容)。公開草案で求めていた、報告期間ごとのレジリエンス評価やGHG排出量スコープ1,2,3合計値の開示などは削除された。*1

| 義務/任意適用どちらも | 法令に別段の定めがある場合は当該法令が優先する | |

| 義務適用 | SSBJ基準独自の選択肢を追加(気候基準) |

|

| IFRS-Sに追加する適用基準 |

| |

| FRS-Sに追加する気候基準 |

| |

| 任意適用 | 情報の記載場所・同時の報告・比較情報の開示・経過措置に差異あり | |

表4:SSBJ基準とIFRS-S基準の主な違い

FSAF・IFRS財団「(参考訳)SSBJ基準とISSB基準の差異の一覧」を基にゼロボード作成

グローバル企業からはIFRS-S、SSBJ両基準に合わせた開示に取り組む必要性を心配する声があるが、2025年4月に来日したスー・ロイドISSB副議長は「ISSB基準(筆者注: IFRS-S基準と同義)と機能的に整合した結果をもたらすように設計されたSSBJ基準の公表は、資本市場にとって、サステナビリティ関連開示のグローバルな比較可能性を促進するうえで重大な節目となります」と述べており*2 、SSBJ基準で開示しても国際基準に準じているとみなされると考えられる。

SSBJ基準の適用範囲・時期

2024年5月の金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」会合で事務局(金融庁)から、2027年3月期からプライム上場企業のうち時価総額3兆円以上の企業へSSBJ基準に基づいたサステナビリティ関連財務情報開示の適用、1年後には時価総額1兆円以上、29年3月期からは時価総額5000億円以上の企業に義務付け、その後は現時点で1,600社余りを数えるプライム上場全社に対象を広げる案が提示され、この方向で審議は進んでいる。同案では、開示義務化からそれぞれ1年後に開示情報の第三者保証も義務付けるとしている(図2)*3 。

図2: SSBJ基準の適用スケジュール案

図2: SSBJ基準の適用スケジュール案

「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ(第5回)事務局説明資料」(2024年12月2日)を基にゼロボード作成

一方で、IFRS-S基準において認められた経過措置を採用し、義務化の初年度は「二段階開示」を容認する方向で検討が進められている。二段階開示では、有報で一段目の開示を行い、その後有報の訂正または半期報告書によりサステナビリティ関連事項を追加開示する方向という方式を指す。金融審議会では、有報の提出期限を1カ月遅らせて決算日後4カ月とする、二段階開示の期間を1年ではなく、2〜3年もしくは無期限とする意見も出されている。*4・5

第三者保証制度の導入

IFRS-S基準やEU企業サステナビリティ報告指令(CSRD)の適用が国際的に進む中で、開示情報の確かさを担保し、投資家など情報利用者の判断への有用性を高めるべく、国際監査・保証基準審議会 (IAASB)がサステナビリティ開示に関わる保証基準(ISSA5000)を、国際会計士倫理基準審議会(IESBA)がサステナビリティ保証に関する国際倫理基準(IESSA)を定めた。

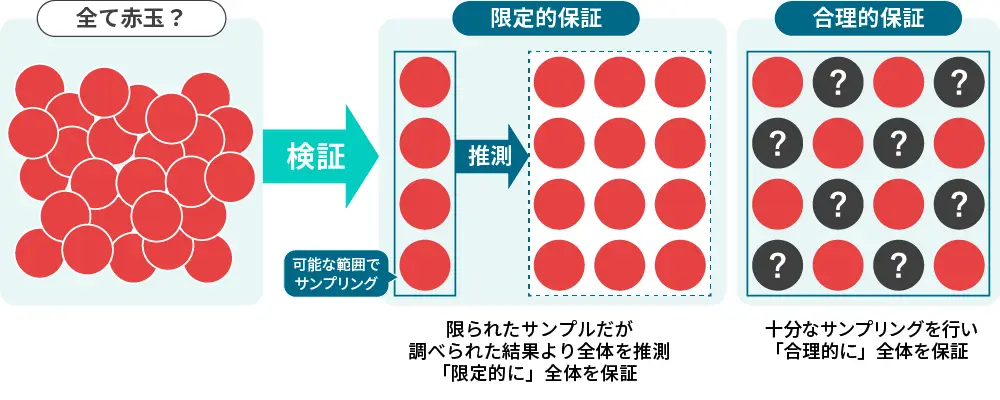

国内でも、金融審議会でISSA5000、IESSAとの整合性をベースにSSBJ開示への第三者保証制度の導入について検討が進んでいる。保証水準は「限定的保証」とし、今後、実務の状況や海外の動向等を踏まえ、「合理的保証」への移行の可否について検討するという(図3)。保証範囲は保証義務化から2年間はGHG排出量スコープ1,2とガバナンス、リスク管理の開示のみを対象とし、3年目以降は国際動向等を踏まえて検討するとしている。スコープ3GHG排出量はバリューチェーンのデータに依ることから、保証業務提供者へのセーフハーバー(法令違反を問われない範囲)についても議論が重ねられている。

図3: 限定的保証と合理的保証の概念

図3: 限定的保証と合理的保証の概念

出典: 環境省「温室効果ガス排出量の算定と検証について」

保証業務は、新たな登録制度の下で登録を受けた監査法人またはその他の保証業務提供者を想定しているが、現在の議論では、提供者が必要に応じて外部専門家を活用することも考えられるという。 *6

SSBJ基準適用で企業に求められる態勢

SSBJ基準の適用は当面大企業に限られ、他の上場企業にとっては準備への時間に余裕がある。とはいえ、海外で操業する企業の中にはいち早くIFRS-S基準対応を目指すところもあるだろう。気候変動だけでなくサステナビリティ関連全般の財務リスク・機会を監督する経営体制を構築、推進していくことが必要となる。それと共に、有報との同時開示と第三者保証に対応する情報収集・処理のスピード、正確性とプロセスの記録などが求められる。

IFRS-S基準は今後、生物多様性や人的資本の領域にテーマ別基準を広げることが決まっており、SSBJもそれに合わせて基準の改訂を今後進める。気候変動以外の課題に関するシナリオ分析などの方法論はまだ世界でも確立されておらず、各社の実践の積み重ねと経験の共有が求められる。

SSBJ基準に沿ってGHGスコープ3排出量とその内訳の開示が義務となることで、上場企業のバリューチェーンに位置する中堅・中小企業などは、最低でもスコープ1、2排出量の正確な把握と提供態勢づくりが急がれる。システム活用などによるデータの正確性・即時性の担保とシームレスな管理体制構築、さらにはGHG以外のESGデータへの対応への準備が、あらゆる企業に順次求められていくだろう。

ダブル・マテリアリティの重要性は変わらず

FRS-SおよびSSBJ基準は投資家を対象のシングル・マテリアリティを基本とした財務リスク・機会の開示であるが、これが義務化されても、企業が環境や社会そして幅広く経済に及ぼす正負の重要な影響(インパクト・マテリアリティ)に基づくグローバル・リポーティング・イニシアティブ(GRI)スタンダードを活用した自主的なサステナビリティ報告や、企業が依存する財務、製造、知的、人的、社会・関係、自然の6種類の資本(資源)からどう価値を創造するかを問う統合報告の必要性が消えるわけではない。

SSBJ基準も、SASBスタンダードやIFRS S2号の適用に関する産業別ガイダンスに加えて、GRIスタンダードとCSRDに定められる欧州サステナビリティ報告基準(ESRS)の適用可能性の考慮をうたっている。CSRDは2025年2月のオムニバス化発表で開示対象・内容の大幅縮小が見込まれるが、ダブル・マテリアリティの原則は維持している。*7

実のところ、IFRS-S、SSBJ両基準はサステナビリティ関連の財務的リスクや機会が何をベースにどこ生じるかについて、明確に示していない。専門家や投資家は、様々な資源への依存や企業活動が及ぼすインパクトが財務的なリスク・機会に跳ね返ってくるという見方をしており、違う枠組みによる情報開示を別々に考えるべきではない(図3)。

SSBJとGRIの基準審議会(GSSB)は2024年11月、両開示フレームワークの共用方法を探る覚書を締結。これを受けて、GRIでは「インパクトとリスク・機会」(IRO)プロジェクトを開始し、両概念の関連性を明確にしてガイダンスをまとめることにしており、筆者も議論に参加する予定だ。IFRS®財団は2025年4月、統合思考・報告コンファレンスを東京で開催した際に、財務報告(IFRS®基準)とIFRS-S基準の関連性、さらにIFRS®財団に吸収された国際統合報告〈IR〉フレームワークとのつながりを追求すると言及しており、将来的には企業財務・非財務開示の統一した枠組みの形成も期待される。

図3:マテリアリティ特定における各開示フレームワークの関連性

図3:マテリアリティ特定における各開示フレームワークの関連性

ゼロボード作成

〈出典元〉

*1)財務会計基準機構(FASF)・IFRS®財団「(参考訳)SSBJ 基準とISSB基準の差異の一覧」、2025年3月31日:www.ssb-j.jp/jp/wp-content/uploads/sites/6/ssbj_20250331_01.pdf

*2) SSBJ「SSBJとISSBがSSBJ基準とISSB基準の間の整合性を確認」、ニュースリリース、2025年3月31日:www.ssb-j.jp/jp/news_release/402639.html

*3)金融庁『金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」(第2回)議事次第』、2024年5月14日:www.fsa.go.jp/singi/singi_kinyu/sustainability_disclose_wg/shiryou/20240514.html

*4)金融庁『金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」(第3回)議事録』、2024年6月28日:www.fsa.go.jp/singi/singi_kinyu/sustainability_disclose_wg/gijiroku/20240628.html

*5)金融庁『金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」(第4回)議事録』、2024年10月10日:www.fsa.go.jp/singi/singi_kinyu/sustainability_disclose_wg/gijiroku/20241010.html

*6)金融庁『金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」(第5回)議事録』、2024年12月2日:www.fsa.go.jp/singi/singi_kinyu/sustainability_disclose_wg/shiryou/20241202/01.pd

*7)欧州委員会は2025年4月、ESRSの簡素化とIFRS-S基準との相互運用化の作業を欧州財務報告諮問グループ(EFRAG)に指示した。これにより、ダブル・マテリアリティの原則が維持されるのか不透明な状況となっている。(参照: 環境金融研究機構ニュースhttps://rief-jp.org/ct4/155937